Как проводить анализ ПАММ счетов управляющих

Чтобы быть успешным инвестором, получающим постоянный доход со своих инвестиций в ПАММ-счета, просто необходимо разобраться в том, как проводить анализ ПАММ-счета. Поскольку в одной статье охватить все аспекты невозможно, мы поговорим об отдельных подходах к анализу. Рассмотрим следующие вопросы:

1. Зачем необходим анализ ПАММ-счета для инвестора?

2. Характеристики, важные для его анализа ПАММ-счета

Итак, зачем необходим анализ ПАММ-счета для инвестора ?

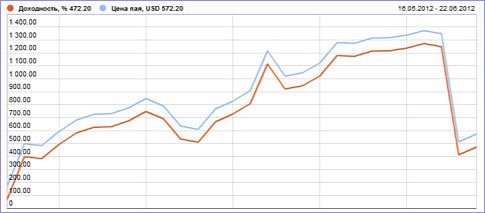

Анализ ПАММ-счета – это комплекс действий инвестора, направленный на изучение конкретного счета и оценку его характеристик с последующим принятием решения об инвестированию в этот ПАММ-счет. Очевидно, что решение об инвестировании может быть принято исключительно на основании мониторинга статистики счета в прошлом. Например, вот так выглядит мониторинг одного из ПАММ-счетов у брокера RVD Markets . На графике показана доходность этого ПАММ-счета.

Однако несмотря на хорошую статистику, не следует забывать основы теории инвестирования: положительные результаты в прошлом гарантировать повторение их в будущем не могут! Поэтому при приеме решения необходимо понимать, что ваше решение – это лишь оценка приемлемости риска для инвестиций в конкретный ПАММ-счет. Вероятность того, что доходность счета останется прежней - ничтожно мала.

Говоря об оценке риска того или иного ПАММ-счета, мы понимаем, что абсолютных категорий (плохой/хороший) при анализе таких счетов не существует. Речь идет лишь об уровне риска. А приемлем он для вас или нет, зависит только от вашего отношения к риску.

Какие решения в процессе инвестированию инвестор может принимать ?

- вход и выход в ПАММ-счет и из него;

- пополнение ПАММ-счета;

- выбор стратегии работы;

- выставление защитных ордеров;

- фиксирование прибыли, реинвестирование.

Перед тем, как рассмотреть характеристики счета, давайте отметим то, что анализ ПАММ-счета следует проводить регулярно с начала инвестирования в него, поскольку это позволит понимать, нет ли изменений в стратегии и управлении риском в торговле управляющего ПАММ-счетом, и принимать решение о соответствии счета нашим требованиям.

Характеристики для его анализа ПАММ-счета

Будем двигаться от простого к сложному. Важнейшая характеристика - возраст ПАММ-счета. Она показывает, есть ли нам что-либо анализировать или нет. Если нет истории, то мы действуем наугад. Это значительно повышает риски.

Несколько слов о молодых счетах. Зачастую управляющие в начале жизни счета ведут высоко рискованную торговлю, в надежде войти в топ рейтинга ПАММ-счетов с высокой доходностью, чем можно привлечь инвесторов. Этот период жизни счета называют часто «разгоном» счета. Если вы желаете часть своего инвестиционного портфеля держать в высокорискованных счетах, то можете пробовать и рискнуть инвестировать в молодые счета, в надежде получить на разгоне высокую доходность. Однако можно «прокатиться на кочерге», как говорят опытные инвесторы. Так они именуют счета, которые были слиты управляющими из-за чрезмерно рискованной торговли. Это может выглядеть очень грустно. Примерно так

Возрастом зрелости инвестиционного счета считается один год. Опытные инвесторы рекомендуют не инвестировать вообще в ПАММ-счета, которым нет года. Но, на мой взгляд, это не совсем верно. Если трейдер, например, имеет доходность 40-50 процентов за 7–8 месяцев, и при этом отсутствуют значительные просадки и большая загрузка депозита, то это свидетельствует о его достаточной компетентности.

Ну вот, мы рассмотрели 4 характеристики: возраст торгового (ПАММ) счета, его доходность, отсутствие просадок или факты выхода из просадок, а также загрузка депозита.

При анализе инвестиционного счета необходимо рассматривать всегда несколько характеристик, поскольку одна из них очень редко может служить признаком надежности ПАММ-счета, как и являться фактором выбраковки.

Доходность счета – характеристика, которая больше всего интересует инвестора. Это в общем-то правильно, так как деньги в ПАММ-счета вкладываются ради получения дохода. Однако доходность сама по себе обманчива: она часто достигнута в первые месяцы жизни счета, в период его разгона, а в дальнейшем доходность может значительно отличаться.

Или наоборот, доходность за год может быть низкой, но можно зарабатывать за счёт прибыли краткосрочных стратегий, а именно - входа в торговлю на просадке и выхода с рынка по достижении определённого уровня прибыли. Высокая доходность также не всегда связана с повышенным риском, во многих случаях она обеспечивается высоким профессионализмом управляющего инвестиционным счетом.

Факты выхода из просадки – это отличный способ узнать, как управляющий счетом переносит стресс, связанный с потерями на счету. Если у трейдера было уже несколько выходов из серьезных просадок, то есть серьезные основания считать риск слива счета меньше, чем если бы вы вообще не видели просадок на счету.

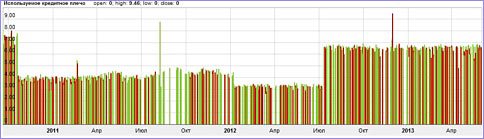

Загрузка депозита – один из существенных показателей рискованности торговли. Если она высокая и составляет более 15-20%, это означает, что управляющий счётом рискует большим процентом депозита. Именно по уровню загрузки депозита ПАММ-счета их традиционно и условно подразделяют на консервативные, умеренные и рискованные. Пример ниже – мониторинг умеренной загрузки депозита торгового счета в Альпари.

На что еще необходимо обращать внимание при анализе ПАММ-счёта ? Это продолжительность и величины просадок, условия оферты, публичность трейдера (под своей фамилией или ник), его высказывания на форуме

Что же делать?

Ответ простой – необходимо регулярно проводить анализ ПАММ-счетов, в которые вы вкладываете свой капитал. В заключение хочу еще раз сказать: грамотный и полный анализ ПАММ-счетов – это должно быть в компетенции каждого инвестора, и от уровня владения таким анализом зависит успех в ПАММ-инвестировании.

1091

Рекомендуем также

антисептические гели для рук г. Москва, Кавказский бульвар д. 60, стр. 1. 2021 © Дезнэт - продажа современных дезинфицирующих средств. Сайт не является публичной офертой.

Популярное

Комментируют

Комментарии -0