Как выбрать ПАММ счёт и заработать много денег ?

Как выбрать ПАММ счёт, чтобы он приносил прибыль долгое время? Как избежать ошибок и не вкладывать деньги в убыточные проекты? Что нужно знать, чтобы инвестировать в ПАММ счета выгодно.

Инвестирование – классная вещь в умелых руках! Магия сложного процента творит чудеса. Считайте сами: если вы первоначально вложите 100 000 рублей под 20% годовых и будете каждый год реинвестировать, то через 13 лет возьмёте 1 000 000 рублей, что в 10 раз больше. Если не верите – возьмите калькулятор и посчитайте сами!

А что если ежегодно получать 40% или 50% на вложенные деньги? Представляете, какие доходы вас ждут? (или не ждут, если будете жадничать!)

Инвестирование в ПАММ счета предоставляет возможность зарабатывать очень большие проценты. Главное – реализовать эту возможность! Что нужно для этого делать? Куда инвестировать? В кого?

Как выбрать ПАММ счет для инвестирования ?

1. Для начала обратите внимание на время торговли управляющего, успешные люди торгуют годами. Если вам понравился ПАММ счет, время жизни которого около 3-х месяцев – не спешите, приглядитесь чуток. Если трейдер грамотный, никуда он не денется. А если сольётся, то скажете спасибо, что не вложили деньги.

2. Посмотрите на величину просадок, если трейдер спускает 90%, а потом чудом восстанавливает средства и дальше зарабатывает, то не советую в него вкладываться. Восстановиться с 90% это простое везение, которое не бывает вечным.

3. Размер собственного капитала. Хотя, не до конца с этим соглашусь. Думаю, это стоит держать в уме, но особого внимания обращать не надо. Так как трейдер, открывший ПАММ счет с большим собственным капиталом, не обязан хорошо торговать. Никто не знает, как ему достались эти деньги, может быть, он вообще торговать не умеет ?

Всё, что написано выше – здравый смысл. Такая же фигня есть на каждом сайте про инвестирование. Но это не бережёт деньги инвесторов, они как делали глупые инвестиции, так и будут продолжать (не все, конечно). Этой информации недостаточно, чтобы зарабатывать. Выбрать какой-нибудь ПАММ счет вы уже сможете, но понимать больше, чем вам показывают – решительно нет!!! А это требуется грамотному инвестору! Что нужно знать ещё?

Для примера возьмём рейтинг ПАММ счетов Альпари:

1. Доходность, показанная управляющим ранее, скорее всего, никогда такой уже не будет. Да, ваши глаза вас не обманывают. Всё дело в том, что график доходности рассчитывается методом сложного процента, то есть, постоянно реинвестируя прибыль. Опытные инвесторы знают эту фишку, а вот новички часто на неё попадаются! Давайте посмотрим на реальном примере.

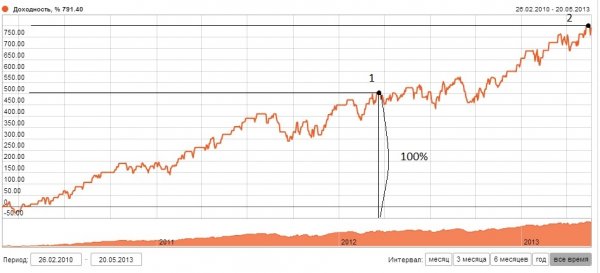

Вот график доходности одного из ведущих ПАММ счетов. К управляющему я отношусь с большим уважением, считаю его профессионалом.

Если не учитывать мою разметку, то доходность ровная, без больших просадок, всё тип топ! Примерно за 2 года работы (это точка 1), доходность достигла 500% (250% в год). За последний год она поднялась до 800%, значит, ещё плюс 300%. Как бы, не так.

Нужно считать, учитывая сложный процент. Как это сделать? Давайте посчитаем РЕАЛЬНУЮ доходность за последний год, от точки 1 до точки 2. Для этого за 100% нам нужно принять начальный капитал и уже накопившуюся прибыль. То есть, величина от 500% до -100% будет отправной точкой, представим, что это начальная дата жизни ПАММ счета. Расстояние между 500% и -100% — 600 пунктов. Вот эти 600 пунктов мы считаем за 100%. За последний год работы, доходность выросла до 800%, что на 300 пунктов больше 500. Если 600 пунктов мы приняли за 100%, то 300 пунктов это 50%. Реальная доходность за последний год составила около 50%!!! А не 300%, как могло показаться ранее.

2. Кредитное плечо. Помните, что размер кредитного плеча зависит от торгового оборота. Чем больше сделок вы совершаете, чем больше получается их общий объём (за месяц), тем меньше кредитное плечо. С 1:500 оно снижается до 1:25. Так делают все брокеры, предоставлять большой кредит на существенные деньги никто не будет.

Как это влияет на ПАММ счета? Успешный управляющий со временем привлекает всё больше средств, соответственно, растёт и его среднемесячный оборот. Значит, кредитное плечо постепенно снижается. Чем дальше, тем сильнее! Если раньше он мог открывать сделки большим объёмом, то теперь уже не сможет. Из-за этого приходится менять стратегии работы, но всё равно на итоговой прибыли сказывается негативно.

Поэтому большинство развитых ПАММ счетов не смогут дать прошлую доходность, условия торговли для них совсем другие! Не рассчитывайте на прошлые проценты!

3. В мониторинге каждого ПАММ счета есть вкладка «используемое кредитное плечо». Кто-нибудь обращал на неё внимание? Она способна принести немало пользы!

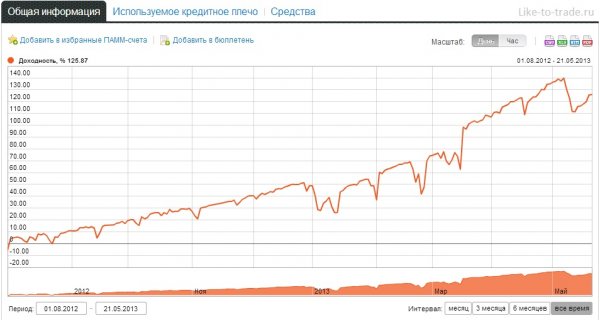

Например, давайте взглянем на график доходности одного из ПАММ счетов.

На первый взгляд хорошая доходность, просадки небольшие, длятся недолго. Теперь нажимаем «используемое кредитное плечо» и видим следующую картину:

Нижний график – это доходность, она осталась почти неизменной. А верхний график на этом рисунке – загрузка депозита. Я отметил интересные моменты чёрными точками: максимальная просадка в каждом случае сопровождалась максимальной загрузкой депозита. Смотрите на рисунке. О чём это говорит? О том, что во время просадок, когда средства на счёте уменьшаются, трейдер ещё больше наращивает объём позиций. Такое происходит только во время просадок. Это называется Мартингейл, убыточная стратегия, что было доказано уже не раз. Я бы ни за что не вложил свои деньги в этот счет, хотя изначально он выглядел неплохо.

4. Инвестируйте на просадке. Если вы правильно оценили управляющего, понимаете его торговлю и уверены в дальнейших результатах – ждите просадки, чтобы вложиться. Не надо думать, что если идёт просадка, то счет будет слит. Просадки неизбежны даже для опытных трейдеров. И наоборот, если довольно долго продолжается восходящее движение графика доходности, то повышается вероятность просадки. Давно не было, значит, скоро будет. Большинство инвесторов делает наоборот. Вкладывает деньги на пиках доходности и выходит в просадках.

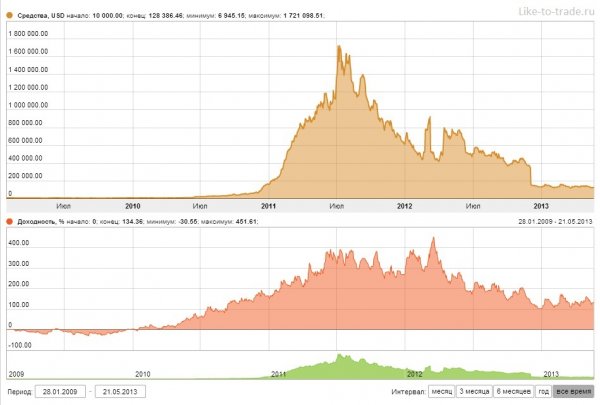

Вот отличный пример НЕПРАВИЛЬНЫХ действий.

Нижний – график доходности ПАММ счета, верхний – график изменения средств.

Можете заметить, что начиная с 2011 года, начался резкий рост инвестированных средств, это хорошо видно. На тот момент был красивый график доходности, за 2010 год просадок почти не было! Рост средств продолжался половину 2011 года, как и рост доходности. Большинство инвестиций управляющий получил в этот период.

Суть в том, что при первой серьёзной просадке практически все инвесторы вышли из ПАММа. Они вложили деньги на пике доходности, а вышли в просадке. Много ли они заработали? Скорее всего, ничего. Причём просадка в 30% была в самом начале жизни счета, глупо было надеяться, что она никогда не повторится.

Я считаю, что выгоднее вкладывать на просадках, а выходить на пиках (если уж собираетесь).

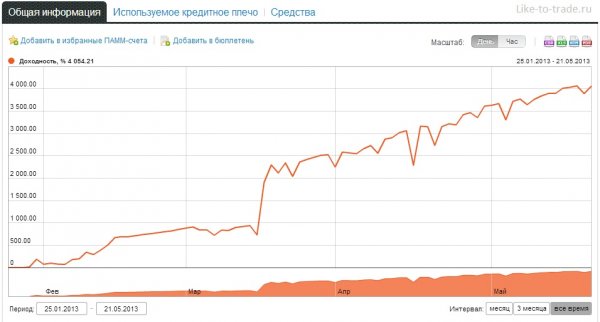

5. Избегайте космонавтов. Кто такие космонавты? Трейдеры, которые за очень короткий срок, показывают очень большую доходность. Это не профессионализм, как вы можете подумать, а обычная раскрутка. Сразу заработав большие проценты, ПАММ счет выходит на первые места по различным рейтингам, что привлекает больше инвесторов. Сама раскрутка очень рискованное мероприятие, часто заканчивается неудачно. Вот хороший пример космонавта:

Всего за 4 месяца доходность более 4000%. Прямо сказка!

6. Прочтите описание управляющего. Постарайтесь понять принципы торговли трейдера. Найдите его ветку на форуме, напишите ему на почту и подробно расспросите о всех нюансах. Если трейдер не идёт на контакт, говорит о «секретности» его методов работы или вообще не понимает, чего вы от него хотите — подумайте ещё раз! Обычно, опытные трейдеры могут рассказать в двух словах о своих методах работы, так как осознают, что серьёзные инвесторы не станут вкладывать свои деньги непонятно в кого.

7. Баланс и средства. В мониторинге отсутствует график баланса, есть только график средств (график доходности). Жалко, лично мне он бы пригодился! Зачем?

Просадка на самом деле может быть и не такой большой, как кажется. Например, предположим, что трейдер открывает 3 сделки, все они начинают приносить прибыль! Счёт растёт на 20%! Можно ли считать эти 20% прибылью? Нет, так как сделки ещё не завершены, и неизвестно какой будет итоговый результат. А вот на графике доходности (который строится по текущим средствам, то есть, учитывая незавершённые сделки) уже показывается +20%. Что если эти сделки закроются в безубыток? По существу, трейдер не получил ни одной убыточной сделки, а на графике будет 20% просадки!

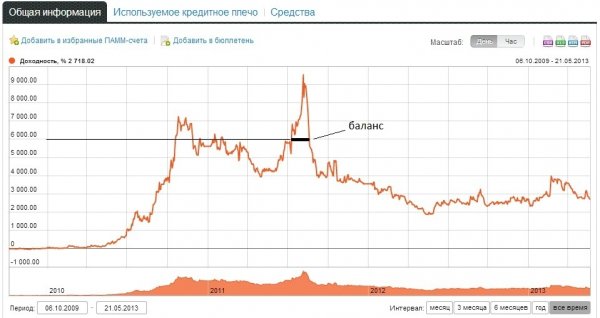

Давайте посмотрим, для примера:

Чёрной линией отмечен возможный уровень баланса (это только пример). Никто не знает, каким был баланс в тот момент. Может быть, резкий пик доходности это прибыль по незавершённым сделкам. Тогда реальная просадка, которая до сих пор продолжается, намного меньше, чем выглядит на рисунке выше.

Чтобы правильно оценить работу трейдера, напишите ему и спросите о конкретных ситуациях. Иначе, вы можете не заметить успешных управляющих.

На этом мои фишки заканчиваются, думаю, что эта информация вам полезна, так как её не сразу получается осознать.

Как выбрать ПАММ счет? Важные дополнения

Расскажу ещё немного полезного. Даже если вы подобрали хороший ПАММ счет, не спешите вкладывать в него все деньги. Диверсификация – ключ к успешной работе инвестора. Чтобы не обгладывать собственные локти ![]() при каждой просадке трейдера, выберите 10 управляющих и разделите капитал между ними. Это позволит снизить риск и зависимость от одного трейдера.

при каждой просадке трейдера, выберите 10 управляющих и разделите капитал между ними. Это позволит снизить риск и зависимость от одного трейдера.

Хороший инструмент для автоматического инвестирования в несколько управляющих сразу – портфель ПАММ счетов (читайте обзор).

Теперь психологический момент – не ждите сиюминутных результатов. Терпение это второе имя инвестора. Вложение денег – долгосрочный бизнес. Кстати, поэтому лучше вкладывать только свободные средства, которые вам не понадобятся в ближайшем будущем.

Инвестирование во многом похоже с трейдингом. У профессионального инвестора должен быть определённый алгоритм инвестиций, план. Вы должны заранее определить, когда вложите деньги, при каких обстоятельствах будете выводить или добавлять.

Посмотрите рейтинг с обратной стороны, зайдите на последнюю страницу и откройте несколько ПАММ счетов. На первой вы видите только успешных трейдеров, складывается ощущение, что все зарабатывают. Но это не так. Посмотрите слившихся управляющих, некоторые из них привлекали хорошие инвестиции. Поэтому не думайте, что вы в любом случае заработаете. От вашего выбора зависит многое, сделайте его обдуманным.

Ну а теперь бонус для моих читателей! ![]() Сделайте инвестирование с Альпари ещё выгоднее! Зарегистрируйте новый личный кабинет, вкладывайте в ПАММ счета и получайте дополнительный бонус каждый месяц. Бонус рассчитывается от общего объёма сделок, совершённых вашими управляющими. За каждый лот, вы получаете 2,25$.

Сделайте инвестирование с Альпари ещё выгоднее! Зарегистрируйте новый личный кабинет, вкладывайте в ПАММ счета и получайте дополнительный бонус каждый месяц. Бонус рассчитывается от общего объёма сделок, совершённых вашими управляющими. За каждый лот, вы получаете 2,25$.

Комментарии -0