Стратегия против тренда на RSI и Bollinger Bands

Одна из самых распространенных ошибок начинающих трейдеров – это своевольная торговля на максимуме или минимуме без соответствующей поддержки форекс индикаторов. Торговля Против Тренда - это внутридневная стратегия, торгующая на максимумах или минимумах, основанная только на восстановлении, следующем за мощным движением.

- Рынок: Forex;

- Валютные пары: различные;

- Таймфрейм: H1;

- Индикаторы: RSI, Bollinger Bands;

- Стратегия: краткосрочная;

- Защитные ордера: безубыток, TakeProfit.

Индикаторы форекс стратегии

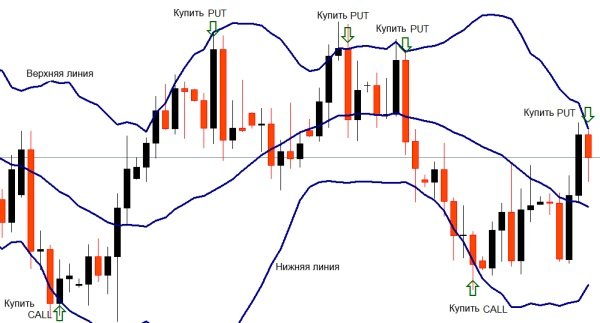

Стратегия Форекс основана на внутри дневном развороте и использует комбинацию трех линий Боллинджера (Bollinger Bands) и Индекса Относительной Силы (RSI) на часовых графиках. Торговля начинается тогда, когда RSI показывает уровень перепроданности или перекупленности. Перекупленность определяется как значение RSI > 70, а перепроданность – RSI < 30. Это является сигналом для начала отслеживания возможного разворота.

Однако, вместо того, чтобы тут же покупать на вершине разворота тренда, основываясь исключительно на RSI, мы добавим набор из 3 индикаторов полос Боллинджера для определения «точки истощения». Причина, по которой мы используем 3 индикатора, заключается в том, что они помогают нам измерить крайнюю точку движения вкупе с масштабом возможного восстановления.

В нашей стратегии мы добавим 3-й индикатор стандартного отклонения линий Боллинджера (SDBB). Если цена коснется третьего индикатора с любой стороны, мы будем знать, что это движение имеет вероятность 5%, что характеризует его как исключительное. Когда движение от 3-го индикатора Боллинджера переходит в зону между 1-м и 2-м SDBB, мы знаем, что в этот момент валютная пара дошла до своего экстремума и переходит в фазу разворота. В заключении мы должны убедиться, что по крайней мере одна свечка закрылась полностью в зоне между 2-м и 1-м индикатором. Это последнее правило поможет нам отследить «ложные» движения и убедиться, что предыдущее движение действительно «истощилось». Это стратегия с небольшим риском и небольшой доходностью для тех, кто любит скальпировать и получать небольшие профиты. Стратегия применяется только на часовых графиках.

Добавляем:

- Bollinger Bands - Период 20, отклонение - 3, цвет - чёрный

- Bollinger Bands - Период 20, отклонение - 2, цвет - зелёный

- Bollinger Bands - Период 20, отклонение - 1, цвет - белый

- RSI - 14 (можно 8 , зависит от валютной пары, 8 даёт больше сигналов)

Смотрите шаблон для MT, в конце статьи.

Правила для покупки

- 1. Смотрим, чтобы RSI был меньше 30.

- 2. Смотрим, пробила ли цена 3-й индикатор SDBB.

- 3. На часовом графике ждем движения свечки из зоны между 3-м и 2-м SDBB в зону между 2-м и 1-м.

- 4. После полного закрытия свечки в зоне 2-1, покупаем.

- 5. Размещаем стоп-лосс на уровне минимума цены минус 10 пунктов

- 6. Первая цель для половины позиции – это сумма, которой мы рискуем; перемещаем стоп в безубыток.

- 7. Вторая цель – верхняя граница 2-го индикатора SDBB.

Правила для короткой сделки

- 1. Смотрим, чтобы RSI был больше 70.

- 2. Смотрим, пробила ли цена 3-й индикатор SDBB.

- 3. На часовом графике ждем движения свечки из зоны между 3-м и 2-м SDBB в зону между 2-м и 1-м SDBB.

- 4. После полного закрытия свечки в зоне 2-1, продаем.

- 5. Размещаем стоп-лосс на уровне максимума цены плюс 10 пунктов.

- 6. Первая цель для половины позиции – это сумма, которой мы рискуем; перемещаем стоп в безубыток.

- 7. Вторая цель – нижняя граница 2-го индикатора SDBB.

Примеры использования форекс стратегии

Первый пример демонстрирует часовой график EUR/USD с 22 июня 2011. Пара начала движение, совершив небольшое падение и здесь сработал наш «радар»: около 13:00 индикатор RSI выдал значение ниже 30 (Шаг 1). Мы посмотрели на полосы Боллинджера и увидели, что цена в это время также пробила 3й индикатор и начала торговаться между 3-м и 2-м SDBB.

Первый пример демонстрирует часовой график EUR/USD с 22 июня 2011. Пара начала движение, совершив небольшое падение и здесь сработал наш «радар»: около 13:00 индикатор RSI выдал значение ниже 30 (Шаг 1). Мы посмотрели на полосы Боллинджера и увидели, что цена в это время также пробила 3й индикатор и начала торговаться между 3-м и 2-м SDBB.

Мы внимательно отследили полное закрытие в зоне между 2-м и 1-м SDBB и в это время купили (Шаг 2). Наша торговля началась в 18:00 и мы взяли длинную позицию на уровне 1.4165. Мы тут же выставили наш стоп-ордер на уровне 1.4125 (минимум на графике), рискуя в сделке 40 пунктами.

Потому как прибыль с нашей первой фиксации составляет та сумма, которой мы рисковали, мы выставляем ордер на закрытие половины позиции на уровне 1.4205. Ордер сработал тремя часами позже. Мы переместили стоп-лосс в безубыток и готовимся продать вторую половину, когда цена пробьет верхнюю границу 2го SDBB. Остаток позиции в конечном итоге можно было бы закрыть на уровне 1.4300.

График GBP/USD – еще один пример для короткой сделки против тренда. 15 августа 2011 мы наблюдали как пара GBP/USD торговалась в узком диапазоне. Доллар после 9:00 утра начал распродаваться (видимо после новостей) и в последующие 9 часов GBP/USD рванул вверх.

Валютная пара достигла нашего «радара» денем, когда RSI вышел за пределы 70 (Шаг 1). Мы убедились в том, что цена также пробила верх третьей полосы и начали искать возможность короткой сделки, когда увидели полное закрытие бара в зоне между 3-м и 2-м стандартным отклонением полос Боллинджера. Это произошло в 19:00 часа и мы вошли в короткую при открытии следующего бара на уровне 1.6385 (Шаг 2).

Мы разместили стоп на максимуме цены на уровне 1.6412, рискуя 27 пунктами. Цель для первой половины позиции – точка входа минус количество пунктов, которым мы рискуем – 1.6358 (Шаг 3). После того, как мы вошли в позицию, GBP/USD начал постепенно распродаваться, и наш take profit сработал в 8:00 утра следующего дня. Цена коснулась границы 2-го SDBB и мы вышли по уровню 1.6440 (Шаг 4), заработав 45 пунктов.

Заключение

Вход в сделку на максимуме или минимуме без поддержки индикаторов – это путь к поражению. Стратегия торговли против тренда – внутридневная стратегия, которая входит на максимумах или минимумах, основываясь на чистом восстановлении, следующем за сильным движением. Она не терпит бездумного применения, но грамотно используемая, может быть профитной стратегией для форекс трейдеров.

На практике применить торговлю по тренду гораздо труднее, чем кажеться при изучении теории. Поэтому все, что нам нужно для успешной торговли - это определение максимума и минимума, а также эффективный фильтр, который помогает определять сделки на вершине и на дне.

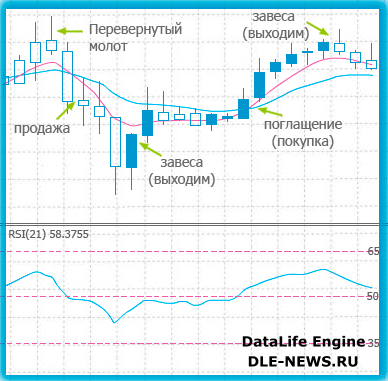

В данной стратегии форекс мы рассмотрим “внутренний день полос Боллинджера“, который имеет тенденцию помочь объективно определять, что же такое максимум, а что - минимум.

При торговле по Боллинджеру - считается, что цена около верхней полосы инидкатора Боллинджера считается высокой, а цена у нижней полосы индикатора Боллинджера считается низкой. Но, лишь тот факт, что цена достигла верхней полосы Боллинджера, не означает, что уже пришло время продавать. Достаточно сильные тренды могут ‘двигаться’ на данной полосе и “сожрать” любой депозит трейдера форекс, который пытается покупать ‘низкие’ цены на падающем тренде либо заключать сделки на продажу при ‘высоких’ ценах на восходящем тренде.

Поэтому, наш фильтр должен обеспечить, чтобы торговые сигналы на покупку генерировались лишь тогда, если свеча после той, которая соприкоснулась с полосой Боллинджера, не выполнит новый максимум либо новый минимум. Вот такой тип свечи очень часто называют, “свечой внутреннего дня”.

Наилучший временной интервал для поиска “свечей внутреннего дня” - дневные графики (D1), однако данная стратегия форекс имеет тенденцию также быть применима и на часовом, недельном или месячном графиках. Сочитание “внутренних дней” с полосами индикатора Боллинджера увеличивает шанс, для прогнозирования вершины либо дна после того, как цена достигла своего экстремального уровня. Обычно, чем больше временной масштаб, тем реже будут появляться такие сигналы, но при этом они будут намного более значимыми.

Японские свечи и их паттерны представляют нам психологию рынка в данной взятой точке на временном интервале. Конечно же, “внутренняя свеча” представляет из себя диапазон заниженной волатильности. Если при восходящем тренде волатильность на рынке форекс начинает уменьшаться, и цена не в состоянии показать новый максимум (о чем нам и говорит внутренняя свеча), то мы несомненно можем сделать вывод, что сила тренда уменьшается и появляется шанс для разворота на рынке. Подключив при этом полосы индикатора Боллинджера, мы гарантируем тем самым, что собираемся торговать разворот, заключая сделку на продажу по высоким ценам (верхняя полоса индикатора Боллинджера) либо заключая сделку на продажу по низким ценам (нижняя полоса индикатора Боллинджера). Таким образом, мы заключаем сделки с большой вероятность разворота рынка - что дает нам шанс для получения большой прибыли на форекс.

В данной торговой стратегии форекс следует использовать полосы Боллинджера с простой скользящей средней и периодом 20 (SMA 20). Чтобы взять большой ход цены, позвольте валютной паре пройти через 20-периодную SMA, и только после этого перемещайте свой стоп-лосс вместе с скользящей средней, закрыв торговую сделку на закрытии после того, как валютная пара заново пересечет SMA. Для большего понимания - смотрите примеры ниже.

Правила для заключения длинных торговых позиций:

- 1. Выбираем валютную пару, которая достигла либо очень близко подошла к нижней полосе Боллинджера.

- 2. Ждем закрытия следующей свечи и убедившись, что ее минимум выше либо равен минимуму предыдущей закрытой свече, а максимум также меньше либо равен максимуму предыдущей закрытой свечи. Если эти условия выполняются, то открываем позицию на покупку на открытии третьей японской свечи.

- 3. Начальный стоп-лосс следует располажить на несколько пунктов ниже минимума предыдущей закрытой свечи.

- 4. Переставляем стоп-лосс после закрытия каждой новой свечи по уровню 20-периодной простой скользящей средней SMA.

Правила для заключения коротких торговых позиций

:- 1. Подбираем валютную пару, которая достигла либо сильно близко подошла к верхней полосе индикатора Боллинджера.

- 2. Ждем закрытия следующей свечи и убедившись, что ее минимум находится выше либо равен минимуму предыдущей закрытой свечи, а максимум ее также меньше либо равен максимуму предыдущей закрытой свечи. Если все условия выполняются то, заключаем сделку на продажу на открытии третьей свечи.

- 3. Первоначальный стоп-лосс располагаем на несколько пунктов выше максимума предыдущей закрытой свечи.

- 4. Переставляем стоп-лосс после закрытия каждой свечи по уровню 20-периодной простой скользящей средней SMA.

Скачать шаблон с настроенными индикаторами:

- для MT4

- для MT5

3090

Рекомендуем также

Популярное

Комментируют

Комментарии -0